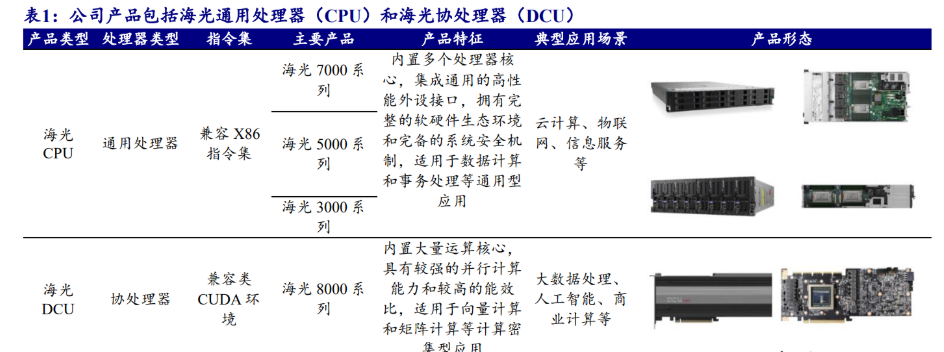

海光cpu介绍_海光cpu是什么架构的芯片国产X86架构CPU龙头,海光信息:性能优势与生态优势突出1、公司概况:国产X86架构CPU龙头企业海光信息成立于2014年10月24日,主营业务是研发、设计和销售应用于服务器、工作站等计算、存储设备中的高端处理器。公司产品包括海光通用处理器(CPU)和海光协处理器(DCU)

国产X86架构CPU龙头,海光信息:性能优势与生态优势突出 1、公司概况:国产X86架构CPU龙头企业 海光信息成立于2014年10月24日,主营业务是研发、设计和销售应用于服务器、工作站等计算、存储设备中的高端处理器。公司产品包括海光通用处理器(CPU)和海光协处理器(DCU)。 目前海光CPU系列产品海光一号和二号已经实现商业化应用,广泛应用于电信、金融、互联网、教育、交通等领域。海光三号完成实验室验证,海光四号处于研发阶段;海光DCU系列产品深算一号已经实现商业化应用,深算二号处于研发阶段。

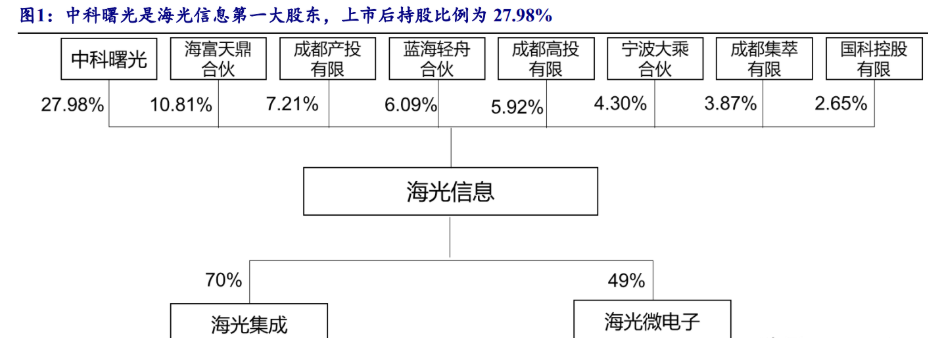

中科曙光是海光信息第一大股东,上市后持股比例为27.98%。 成都国资(含成都产投有限、成都高投有限及成都集萃有限,系一致行动人)为第二大股东,合计持股比例为17.0%。股东各方均无法对公司形成控制,且承诺在公司上市之日起36个月内不谋求获得或者参与争夺公司的控制权,公司无控股股东且无实际控制人。

中科曙光是海光信息第一大股东,上市后持股比例为27.98%。 成都国资(含成都产投有限、成都高投有限及成都集萃有限,系一致行动人)为第二大股东,合计持股比例为17.0%。股东各方均无法对公司形成控制,且承诺在公司上市之日起36个月内不谋求获得或者参与争夺公司的控制权,公司无控股股东且无实际控制人。

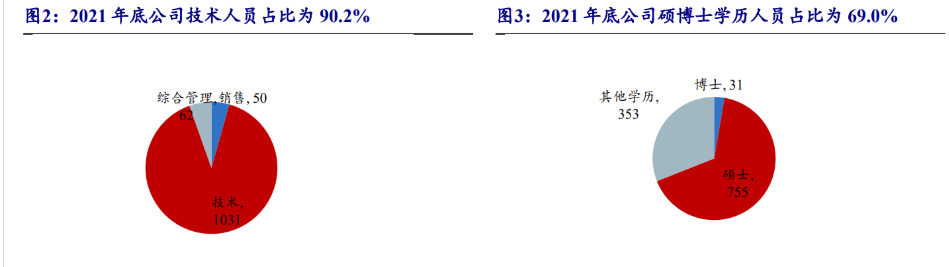

公司核心管理人员和技术人员均有丰富的产业经验,为海光高端处理器的研发和量产做出重要贡献。此外,截至2021年底,公司技术人员数量为1031人,占总员工人数比例为90.2%;公司硕博学历员工数量为786人,占总员工人数比例为69.0%。

公司核心管理人员和技术人员均有丰富的产业经验,为海光高端处理器的研发和量产做出重要贡献。此外,截至2021年底,公司技术人员数量为1031人,占总员工人数比例为90.2%;公司硕博学历员工数量为786人,占总员工人数比例为69.0%。

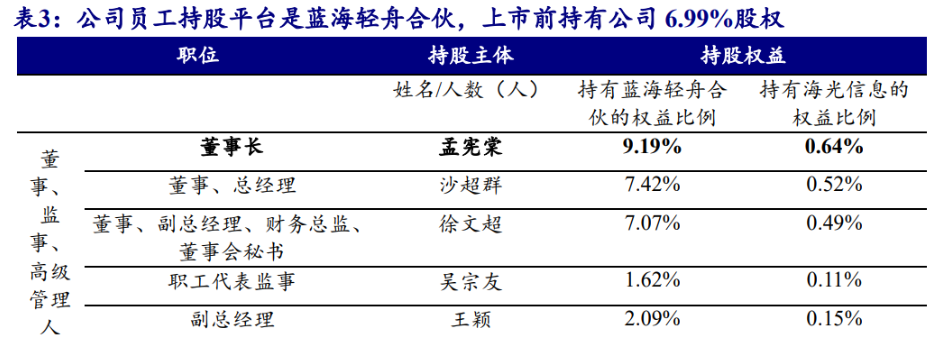

公司员工持股平台是蓝海轻舟合伙,上市前持有公司6.99%股权。 公司677名员工通过持有昆山绿能合伙、慧海轻舟合伙、云海轻舟合伙、碧海轻舟合伙、晴海轻舟合伙、集海一号至集海十二号、微海一号及微海二号等合计19家有限合伙企业出资额方式持有蓝海轻舟合伙相应权益。

公司员工持股平台是蓝海轻舟合伙,上市前持有公司6.99%股权。 公司677名员工通过持有昆山绿能合伙、慧海轻舟合伙、云海轻舟合伙、碧海轻舟合伙、晴海轻舟合伙、集海一号至集海十二号、微海一号及微海二号等合计19家有限合伙企业出资额方式持有蓝海轻舟合伙相应权益。

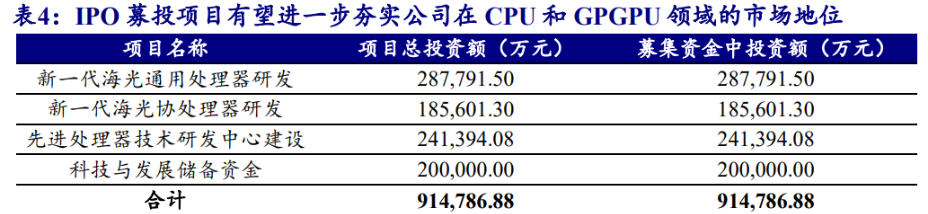

IPO 募投项目有望进一步夯实公司在CPU和GPGPU领域的市场地位。 募投项目的实施将提升公司通用处理器和协处理器产品的技术研究能力和产品研发能力,新一代海光通用处理器和海光协处理器的性能、能效比和功能将进一步缩小与国际顶尖水平的差距。 新一代海光通用处理器和海光协处理器将大规模应用于大数据处理、人工智能、商业计算等领域,以及电信、金融、互联网、教育、交通等重点行业,促进我国高端处理器的应用推广。科技与发展储备资金可以为公司未来技术和产品发展做出前瞻性预研和资金储备,优化资本结构,提高抗风险能力。

IPO 募投项目有望进一步夯实公司在CPU和GPGPU领域的市场地位。 募投项目的实施将提升公司通用处理器和协处理器产品的技术研究能力和产品研发能力,新一代海光通用处理器和海光协处理器的性能、能效比和功能将进一步缩小与国际顶尖水平的差距。 新一代海光通用处理器和海光协处理器将大规模应用于大数据处理、人工智能、商业计算等领域,以及电信、金融、互联网、教育、交通等重点行业,促进我国高端处理器的应用推广。科技与发展储备资金可以为公司未来技术和产品发展做出前瞻性预研和资金储备,优化资本结构,提高抗风险能力。

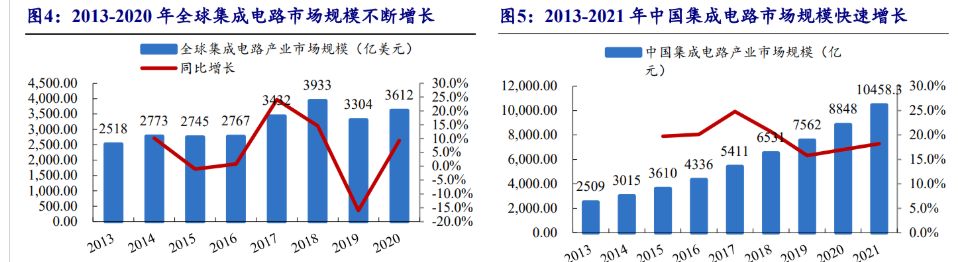

2、国内芯片产业逐渐崛起,国产替代势在必行 我国集成电路产业规模快速增长,远高于全球增速。 根据全球半导体贸易统计组织(WSTS)的数据,2013年至2018年期间,全球集成电路行业呈现快速增长趋势,产业收入年均复合增长率为9.33%;2019年,受国际贸易摩擦的影响,全球集成电路产业总收入为3,304亿美,较2018年度下降15.99%;2020年,因贸易摩擦缓解,加之数据中心设备需求增加、5G商用带动各种服务扩大、车辆持续智能化等因素,2020年全球集成电路产业市场规模为3,612亿美,较2019年增长9.32%,市场重回增长态势。 根据中国半导体协会数据,我国集成电路产业持续高速发展,市场规模复合增长率达到全球增速的近三倍。2021年中国集成电路产业销售额为10458.3亿,同比增长18.2%。

2、国内芯片产业逐渐崛起,国产替代势在必行 我国集成电路产业规模快速增长,远高于全球增速。 根据全球半导体贸易统计组织(WSTS)的数据,2013年至2018年期间,全球集成电路行业呈现快速增长趋势,产业收入年均复合增长率为9.33%;2019年,受国际贸易摩擦的影响,全球集成电路产业总收入为3,304亿美,较2018年度下降15.99%;2020年,因贸易摩擦缓解,加之数据中心设备需求增加、5G商用带动各种服务扩大、车辆持续智能化等因素,2020年全球集成电路产业市场规模为3,612亿美,较2019年增长9.32%,市场重回增长态势。 根据中国半导体协会数据,我国集成电路产业持续高速发展,市场规模复合增长率达到全球增速的近三倍。2021年中国集成电路产业销售额为10458.3亿,同比增长18.2%。

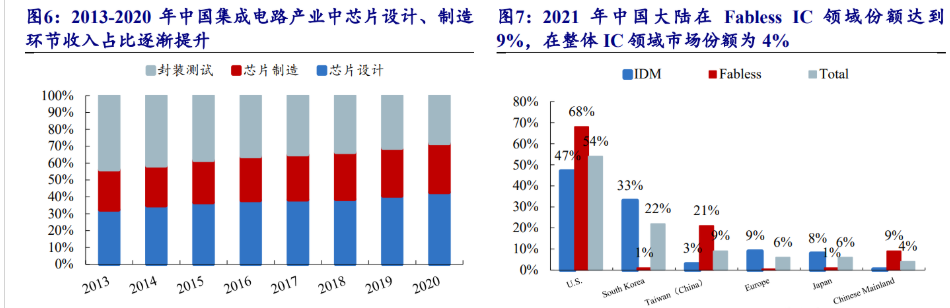

我国芯片设计产业规模占比逐年攀升,但与发达国家相比仍有较大差距。 从芯片设计、芯片制造、封装测试三类产业结构来看,2020年,我国集成电路设计产业销售收入3,778.4亿,同比增长23.3%,所占比重从2013年的32.2%增加到42.7%;芯片制造销售收入2,560.1亿,同比增长19.1%,所占比重从2013年的24.0%增加到28.9%;封装测试业销售收入2,509.5亿,同比增长 6.8%,所占比重从2013年的43.8%降低到28.4%。 而根据IC Insight 的数据,2021年中国大陆在Fabless IC领域份额达到9%,在整体IC领域市场份额为4%,与美国等国家仍有较大差距。

我国芯片设计产业规模占比逐年攀升,但与发达国家相比仍有较大差距。 从芯片设计、芯片制造、封装测试三类产业结构来看,2020年,我国集成电路设计产业销售收入3,778.4亿,同比增长23.3%,所占比重从2013年的32.2%增加到42.7%;芯片制造销售收入2,560.1亿,同比增长19.1%,所占比重从2013年的24.0%增加到28.9%;封装测试业销售收入2,509.5亿,同比增长 6.8%,所占比重从2013年的43.8%降低到28.4%。 而根据IC Insight 的数据,2021年中国大陆在Fabless IC领域份额达到9%,在整体IC领域市场份额为4%,与美国等国家仍有较大差距。

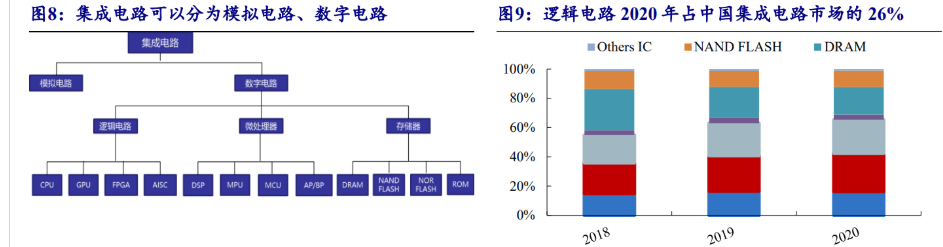

逻辑集成电路的销售额在中国集成电路市场占比第一。 集成电路可以分为模拟电路、数字电路,其中数字电路可以分为逻辑电路、微处理器和存储器,而逻辑电路包括 ASIC、 FPGA、CPU、GPU 等。 根据 IC Insights 的数据,逻辑电路2020年占中国集成电路市场的 26%,预计到2025年逻辑市场仍将是中国最大的集成电路产品领域,在预测期内将保持10.5%的强劲复合年增长率。

逻辑集成电路的销售额在中国集成电路市场占比第一。 集成电路可以分为模拟电路、数字电路,其中数字电路可以分为逻辑电路、微处理器和存储器,而逻辑电路包括 ASIC、 FPGA、CPU、GPU 等。 根据 IC Insights 的数据,逻辑电路2020年占中国集成电路市场的 26%,预计到2025年逻辑市场仍将是中国最大的集成电路产品领域,在预测期内将保持10.5%的强劲复合年增长率。

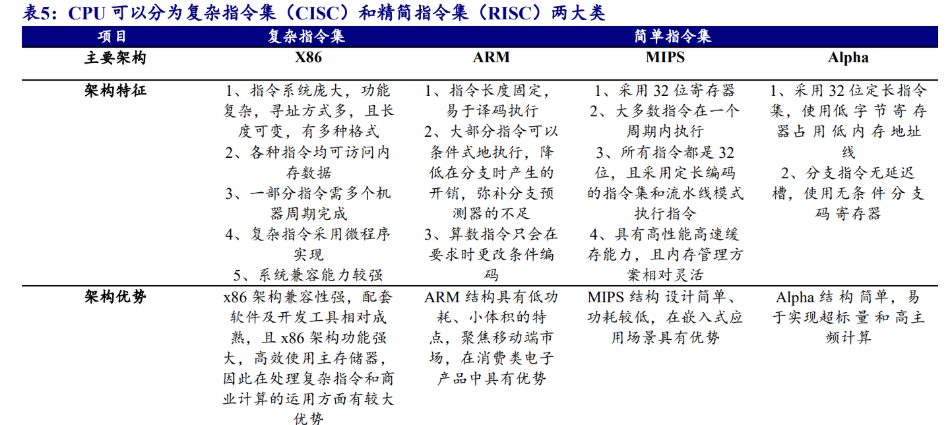

2.1、 X86 是全球主流的 CPU 架构,功能强大生态完善 按照采用的指令集,CPU可以分为复杂指令集(CISC)和精简指令集(RISC)两大类。 复杂指令集架构与精简指令集架构是基于两种不同的指令集思路进行设计,这两种架构有着各自不同的特点:复杂指令集指令丰富、寻址方式灵活,以微程序控制器为核心,指令长度可变,功能强大,复杂程序执行效率高;精简指令集指令结构简单、易于设计,具有较高的执行能效比。 其中,x86 架构是复杂指令集的代表,而 ARM 架构、MIPS 架构和 Alpha 架构等是精简指令集的代表。

2.1、 X86 是全球主流的 CPU 架构,功能强大生态完善 按照采用的指令集,CPU可以分为复杂指令集(CISC)和精简指令集(RISC)两大类。 复杂指令集架构与精简指令集架构是基于两种不同的指令集思路进行设计,这两种架构有着各自不同的特点:复杂指令集指令丰富、寻址方式灵活,以微程序控制器为核心,指令长度可变,功能强大,复杂程序执行效率高;精简指令集指令结构简单、易于设计,具有较高的执行能效比。 其中,x86 架构是复杂指令集的代表,而 ARM 架构、MIPS 架构和 Alpha 架构等是精简指令集的代表。

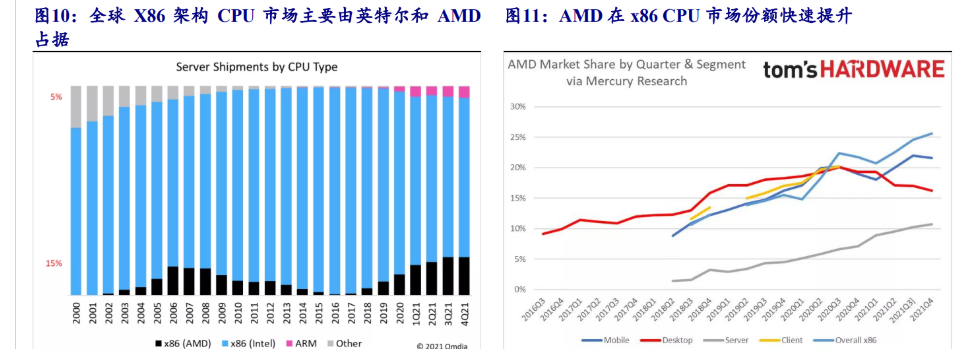

全球 X86 架构 CPU 市场主要由英特尔和 AMD 占据。 目前全球CPU市场龙头为英特尔,但根据调研机构 Mercury Research 发布的报告,2021年 Q4,AMD 在整个 x86 市场中占比已经达到 25.6%,刷新了在 15 年前(2006年)创造的25.3%最高记录,AMD 在服务器市场上,已经连续 11 个季度获得份额增长,目前在该市场的份额为 10.7%。

全球 X86 架构 CPU 市场主要由英特尔和 AMD 占据。 目前全球CPU市场龙头为英特尔,但根据调研机构 Mercury Research 发布的报告,2021年 Q4,AMD 在整个 x86 市场中占比已经达到 25.6%,刷新了在 15 年前(2006年)创造的25.3%最高记录,AMD 在服务器市场上,已经连续 11 个季度获得份额增长,目前在该市场的份额为 10.7%。

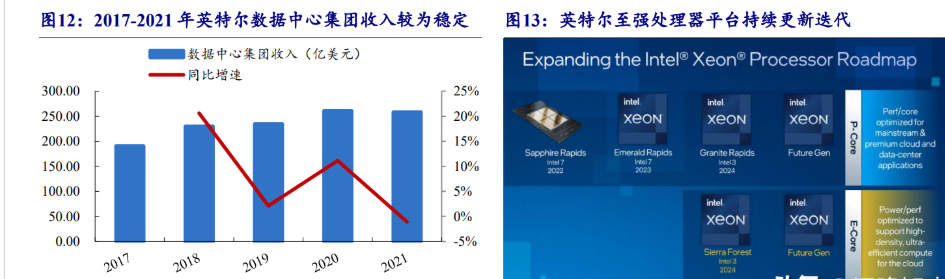

Intel:全球当之无愧的 CPU 龙头 英特尔是全球当之无愧的CPU龙头,其处理器功能强大,足以支持从云计算、内存分析到高性能计算、人工智能等各类数据中心基础设施。 英特尔下一代至强(Xeon)可扩展处理器 Sapphire Rapids 的发布时间调整为2023年 2 月 6 日至 3 月 3 日之间。 Intel Sapphire Rapids 采用和 12 代酷睿同宗同源的 Intel 7 工艺、Golden Cove 架构,但是其拥有着最高 56 核心。新 CPU 热设计功耗分为四个级别:铂金300-350W、金牌270-300W、银牌 205-250W、铜牌 150-185W。

Intel:全球当之无愧的 CPU 龙头 英特尔是全球当之无愧的CPU龙头,其处理器功能强大,足以支持从云计算、内存分析到高性能计算、人工智能等各类数据中心基础设施。 英特尔下一代至强(Xeon)可扩展处理器 Sapphire Rapids 的发布时间调整为2023年 2 月 6 日至 3 月 3 日之间。 Intel Sapphire Rapids 采用和 12 代酷睿同宗同源的 Intel 7 工艺、Golden Cove 架构,但是其拥有着最高 56 核心。新 CPU 热设计功耗分为四个级别:铂金300-350W、金牌270-300W、银牌 205-250W、铜牌 150-185W。

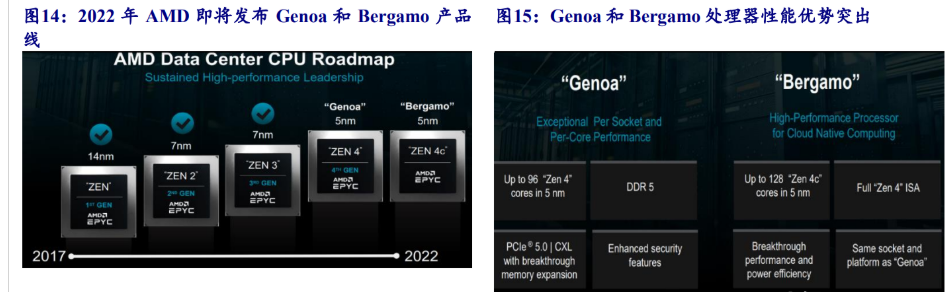

AMD:CPU 市场份额不断提升 AMD EPYC 系列是 AMD 数据中心 CPU 产品。根据 AMD 发展路径图,2022年 AMD 即将发布最高 96C / 192T Genoa 产品,和最高128C/256T的 Bergamo 产品线。Genoa 处理器是采用 Zen 4 架构+台积电 5nm 制程,Bergamo 将采用略有不同的 Zen 4c 核心,将为企业带来更宽广的功率性能窗口。

AMD:CPU 市场份额不断提升 AMD EPYC 系列是 AMD 数据中心 CPU 产品。根据 AMD 发展路径图,2022年 AMD 即将发布最高 96C / 192T Genoa 产品,和最高128C/256T的 Bergamo 产品线。Genoa 处理器是采用 Zen 4 架构+台积电 5nm 制程,Bergamo 将采用略有不同的 Zen 4c 核心,将为企业带来更宽广的功率性能窗口。

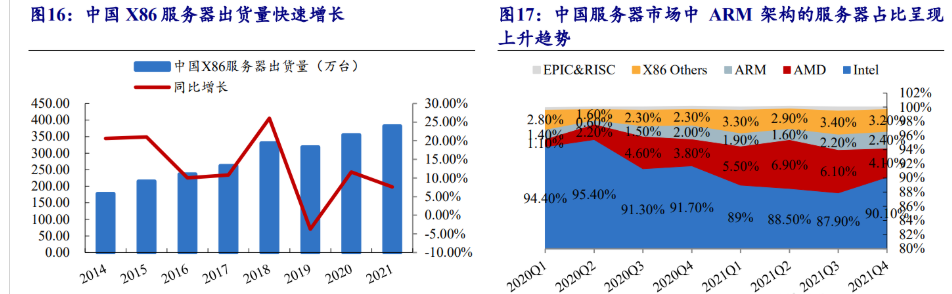

2.2、国内 CPU 市场仍以 X86 架构为主,ARM 架构占比提升 中国服务器市场仍以 X86 架构服务器为主,ARM 架构服务器占比不断提升。2021年中国 X86 服务器出货量达到 382 万台,同比增长 7.7%。 按 CPU 类型来看,中国服务器市场主要以 Intel 和 AMD 的 X86服务器为主,同时 ARM 架构的服务器占比呈现上升趋势。

2.2、国内 CPU 市场仍以 X86 架构为主,ARM 架构占比提升 中国服务器市场仍以 X86 架构服务器为主,ARM 架构服务器占比不断提升。2021年中国 X86 服务器出货量达到 382 万台,同比增长 7.7%。 按 CPU 类型来看,中国服务器市场主要以 Intel 和 AMD 的 X86服务器为主,同时 ARM 架构的服务器占比呈现上升趋势。

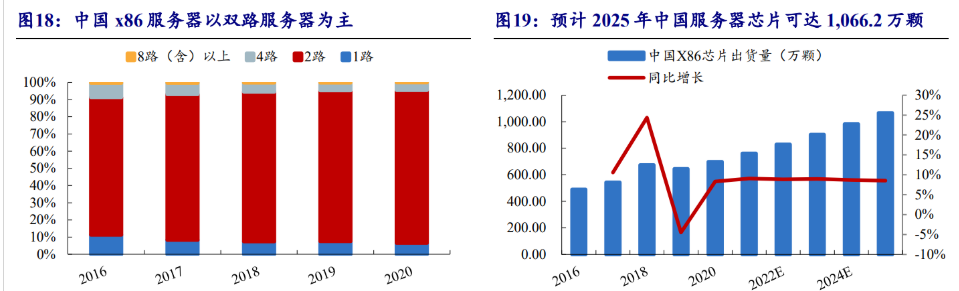

2020 年中国 X86 CPU芯片市场约523.6亿,预计到2025年将达800亿。 根据 IDC 统计数据,中国 x86 服务器以双路服务器为主,从2016年到2020年,双路服务器总占比均在 80%以上;其次分别是单路、4 路服务器,合计占比在10%至20%之间;8 路以上的服务器较少,占比未超过 0.3%。 根据中国 x86 服务器市场出货量和路数分布情况进行推算,2020年中国 x86 CPU 芯片出货量为 698.1 万颗。 假设2021年至2025年路数分布情况与2020年保持一致,预计2021年芯片出货量增长9.1%,2022年至2025年保持 9.0%左右的增长,我们预计在2025年芯片可以达到1,066.2万颗。 参照海光信息招股说明书披露,海光 5000 系列在2020-2021年的销售均价在 7000 左右,海光7000系列在2020-2021年的销售均价在 8000 左右,据此我们假设 X86 CPU 单价约 7500人民币/颗,预计2020年国内 X86 CPU 芯片市场规模达 523.6 亿,预计到2025年将达 800 亿。

2020 年中国 X86 CPU芯片市场约523.6亿,预计到2025年将达800亿。 根据 IDC 统计数据,中国 x86 服务器以双路服务器为主,从2016年到2020年,双路服务器总占比均在 80%以上;其次分别是单路、4 路服务器,合计占比在10%至20%之间;8 路以上的服务器较少,占比未超过 0.3%。 根据中国 x86 服务器市场出货量和路数分布情况进行推算,2020年中国 x86 CPU 芯片出货量为 698.1 万颗。 假设2021年至2025年路数分布情况与2020年保持一致,预计2021年芯片出货量增长9.1%,2022年至2025年保持 9.0%左右的增长,我们预计在2025年芯片可以达到1,066.2万颗。 参照海光信息招股说明书披露,海光 5000 系列在2020-2021年的销售均价在 7000 左右,海光7000系列在2020-2021年的销售均价在 8000 左右,据此我们假设 X86 CPU 单价约 7500人民币/颗,预计2020年国内 X86 CPU 芯片市场规模达 523.6 亿,预计到2025年将达 800 亿。

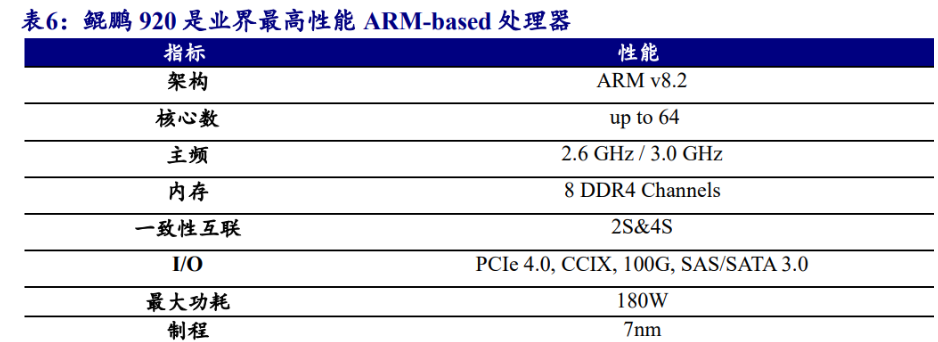

华为海思:鲲鹏 920 是目前业界最高性能 ARM-based 处理器 鲲鹏 920 处理器是华为在2019年 1 月发布的数据中心高性能处理器,是目前业界最高性能 ARM-based 处理器。 该处理器采用 7nm 制造工艺,基于 ARM 架构授权,由华为公司自主设计完成。 通过优化分支预测算法、提升运算单数量、改进内存子系统架构等一系列微架构设计,大幅提高处理器性能。 典型主频下,SPECint Benchmark 评分超过930,超出业界标杆25%。同时,能效比优于业界标杆 30%。鲲鹏 920 以更低功耗为数据中心提供更强性能。

华为海思:鲲鹏 920 是目前业界最高性能 ARM-based 处理器 鲲鹏 920 处理器是华为在2019年 1 月发布的数据中心高性能处理器,是目前业界最高性能 ARM-based 处理器。 该处理器采用 7nm 制造工艺,基于 ARM 架构授权,由华为公司自主设计完成。 通过优化分支预测算法、提升运算单数量、改进内存子系统架构等一系列微架构设计,大幅提高处理器性能。 典型主频下,SPECint Benchmark 评分超过930,超出业界标杆25%。同时,能效比优于业界标杆 30%。鲲鹏 920 以更低功耗为数据中心提供更强性能。

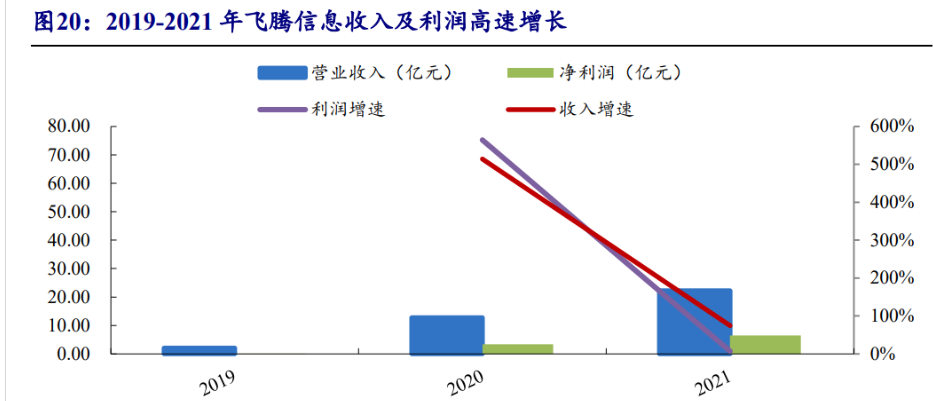

飞腾:基于 ARM 架构,在政务信创领域份额领先 飞腾信息致力于飞腾系列国产高性能、低功耗通用计算微处理器的设计研发和产业化推广。 产品主要包括高性能服务器 CPU(飞腾腾云 S 系列)、高效能桌面 CPU(飞腾腾锐 D 系列)、高端嵌入式 CPU(飞腾腾珑 E 系列)和飞腾套片四大系列,为从端到云的各型设备提供核心算力支撑。 2021年飞腾 CPU 产品销售量超过200万片,广泛应用于信息基础设施、融合基础设施、创新基础设施等领域,位居政务信创市场占比第一。

飞腾:基于 ARM 架构,在政务信创领域份额领先 飞腾信息致力于飞腾系列国产高性能、低功耗通用计算微处理器的设计研发和产业化推广。 产品主要包括高性能服务器 CPU(飞腾腾云 S 系列)、高效能桌面 CPU(飞腾腾锐 D 系列)、高端嵌入式 CPU(飞腾腾珑 E 系列)和飞腾套片四大系列,为从端到云的各型设备提供核心算力支撑。 2021年飞腾 CPU 产品销售量超过200万片,广泛应用于信息基础设施、融合基础设施、创新基础设施等领域,位居政务信创市场占比第一。

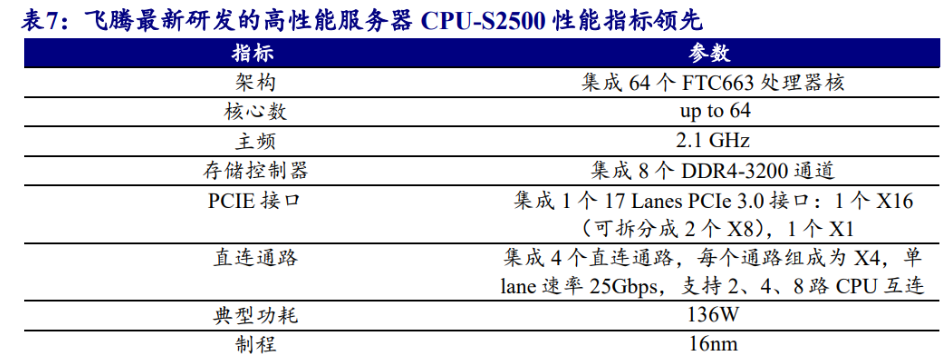

飞腾最新研发的高性能服务器 CPU-S2500 处理器芯片集成 64 个自主研发的 ARMv8 指令集兼容处理器内核 FTC663,采用片上并行系统(PSoC)体系结构。 在 ARMv8 指令集兼容的现有产品中,S2500 在单核计算能力、单芯片并行性能、单芯片cache一致性规模、访存带宽等指标上都处于国际先进水平。

飞腾最新研发的高性能服务器 CPU-S2500 处理器芯片集成 64 个自主研发的 ARMv8 指令集兼容处理器内核 FTC663,采用片上并行系统(PSoC)体系结构。 在 ARMv8 指令集兼容的现有产品中,S2500 在单核计算能力、单芯片并行性能、单芯片cache一致性规模、访存带宽等指标上都处于国际先进水平。

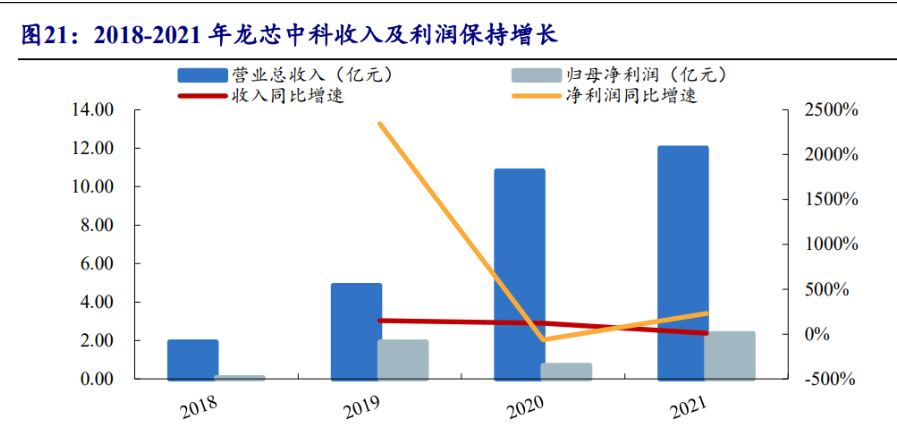

龙芯:推出自主龙芯指令系统(LoongArch®) 龙芯中科主营业务为处理器及配套芯片的研制、销售及服务。 2019年至2021年,龙芯中科销售的主要产品基于 MIPS 指令系统。 2020年,龙芯中科基于二十年的 CPU 研制和生态建设积累推出了龙芯指令系统(LoongArch®),包括基础架构部分和向量指令、虚拟化、二进制翻译等扩展部分,近2000条指令。龙芯中科研制的芯片包括龙芯 1 号、龙芯 2 号、龙芯 3 号三大系列处理器芯片及桥片等配套芯片。 龙芯 1 号系列为低功耗、低成本专用嵌入式 SoC 或 MCU 处理器,龙芯 2 号系列为低功耗通用处理器,龙芯 3 号系列为高性能通用处理器,应用场景面向桌面和服务器等信息化领域。

龙芯:推出自主龙芯指令系统(LoongArch®) 龙芯中科主营业务为处理器及配套芯片的研制、销售及服务。 2019年至2021年,龙芯中科销售的主要产品基于 MIPS 指令系统。 2020年,龙芯中科基于二十年的 CPU 研制和生态建设积累推出了龙芯指令系统(LoongArch®),包括基础架构部分和向量指令、虚拟化、二进制翻译等扩展部分,近2000条指令。龙芯中科研制的芯片包括龙芯 1 号、龙芯 2 号、龙芯 3 号三大系列处理器芯片及桥片等配套芯片。 龙芯 1 号系列为低功耗、低成本专用嵌入式 SoC 或 MCU 处理器,龙芯 2 号系列为低功耗通用处理器,龙芯 3 号系列为高性能通用处理器,应用场景面向桌面和服务器等信息化领域。

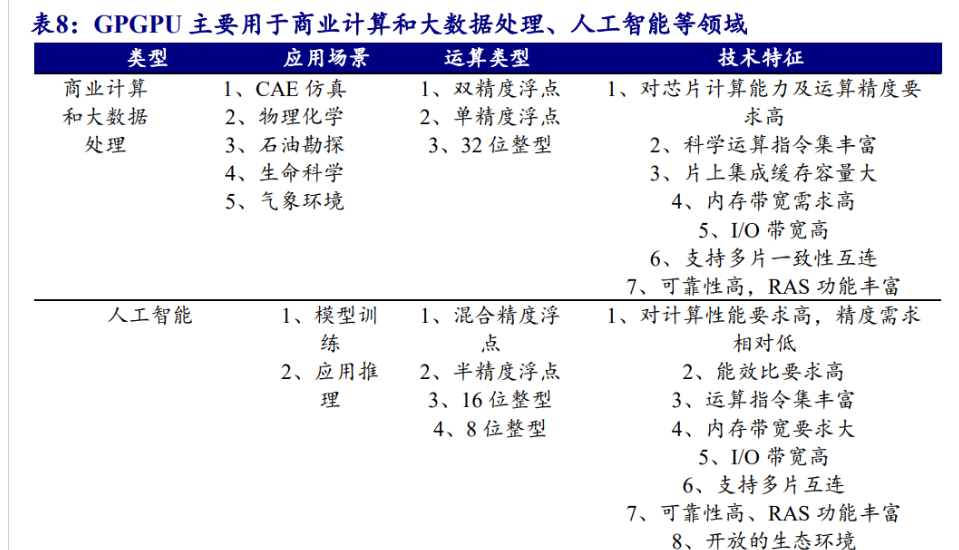

2.3、随着 AI 与超算的发展,GPGPU 市场快速增长 随着 GPU 在并行计算方面性能优势的逐步显现以及并行计算应用范围的逐步拓展,GPU 逐渐分化成两条分支,一条是传统意义的 GPU,延续专门用于图形图像处理用途,内置了视频编解码加速引擎、2D 加速引擎、3D 加速引擎、图像渲染等专用运算模块;另一分支是 GPGPU,作为运算协处理器,并针对不同应用领域的需求,增加了专用向量、张量、矩阵运算指令,提升了浮点运算的精度和性能,以满足不同计算场景的需要。

2.3、随着 AI 与超算的发展,GPGPU 市场快速增长 随着 GPU 在并行计算方面性能优势的逐步显现以及并行计算应用范围的逐步拓展,GPU 逐渐分化成两条分支,一条是传统意义的 GPU,延续专门用于图形图像处理用途,内置了视频编解码加速引擎、2D 加速引擎、3D 加速引擎、图像渲染等专用运算模块;另一分支是 GPGPU,作为运算协处理器,并针对不同应用领域的需求,增加了专用向量、张量、矩阵运算指令,提升了浮点运算的精度和性能,以满足不同计算场景的需要。

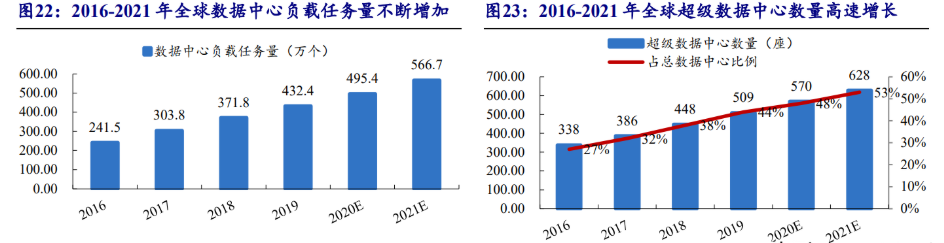

随着云计算、人工智能等技术的发展,全球数据中心及超级数据中心的建设速度不断加快,对海量数据进行计算和处理将成为带动集成电路行业发展的新动能。 根据 Cisco Global Cloud Index 测算,2021年全球数据中心负载任务量超过2016年的两倍,从2016年的不到 250 万个负载任务量增长到2021年的近 570 万个负载任务量。 全球范围内云数据中心、超级数据中心的建设速度不断加快,据 Cisco Global Cloud Index 测算,到2021年,计算能力更强的超级数据中心达到 628 座,占数据中心总量的 53%。

随着云计算、人工智能等技术的发展,全球数据中心及超级数据中心的建设速度不断加快,对海量数据进行计算和处理将成为带动集成电路行业发展的新动能。 根据 Cisco Global Cloud Index 测算,2021年全球数据中心负载任务量超过2016年的两倍,从2016年的不到 250 万个负载任务量增长到2021年的近 570 万个负载任务量。 全球范围内云数据中心、超级数据中心的建设速度不断加快,据 Cisco Global Cloud Index 测算,到2021年,计算能力更强的超级数据中心达到 628 座,占数据中心总量的 53%。

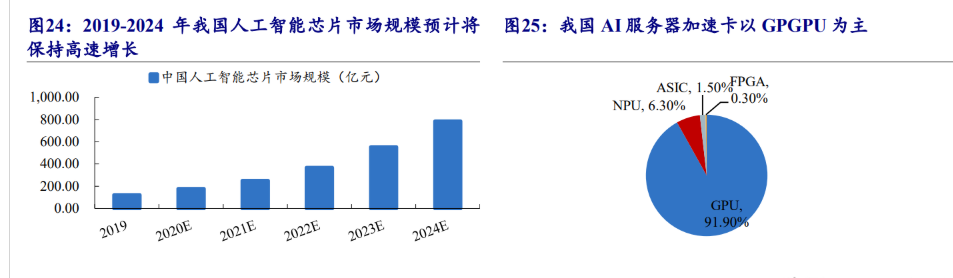

人工智能领域的应用目前处于技术和需求融合的高速发展阶段,在运算加速方面逐渐形成了以 GPGPU 解决方案为主的局面。 根据前瞻产业研究院的数据,未来几年内,中国人工智能芯片市场规模将保持年均40%至50%的增长速度,到2024年,市场规模将达到 785 亿。 而随着人工智能相关技术的进步,应用场景将更加多化,GPGPU 通用性好和软件生态系统完善的优势会进一步展现出来,成为该领域的主流解决方案。

人工智能领域的应用目前处于技术和需求融合的高速发展阶段,在运算加速方面逐渐形成了以 GPGPU 解决方案为主的局面。 根据前瞻产业研究院的数据,未来几年内,中国人工智能芯片市场规模将保持年均40%至50%的增长速度,到2024年,市场规模将达到 785 亿。 而随着人工智能相关技术的进步,应用场景将更加多化,GPGPU 通用性好和软件生态系统完善的优势会进一步展现出来,成为该领域的主流解决方案。

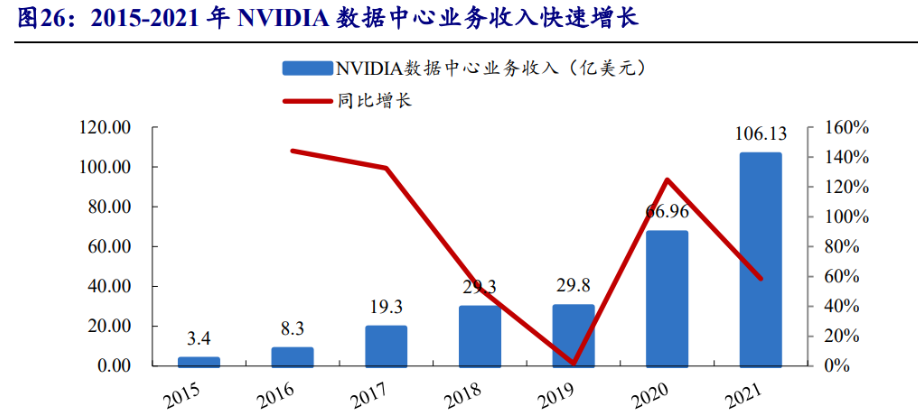

NVIDIA:GPGPU 领域的代表性企业 作为 GPGPU 领域的代表性企业,NVIDIA 数据中心业务收入在2015年仅为 3.4 亿美,2021年高速增长至 106.13 亿美,年均复合增长率为 77.44%。 NVIDIA 数据中心的产品包括适用于 AI 的 DGX 系统,适用于边缘计算的 EGX 平台,适用于超算的 HGX 平台,适用于数据处理的 DPU,简化深度学习、机器学习、高性能计算的 NGC 目录。

NVIDIA:GPGPU 领域的代表性企业 作为 GPGPU 领域的代表性企业,NVIDIA 数据中心业务收入在2015年仅为 3.4 亿美,2021年高速增长至 106.13 亿美,年均复合增长率为 77.44%。 NVIDIA 数据中心的产品包括适用于 AI 的 DGX 系统,适用于边缘计算的 EGX 平台,适用于超算的 HGX 平台,适用于数据处理的 DPU,简化深度学习、机器学习、高性能计算的 NGC 目录。

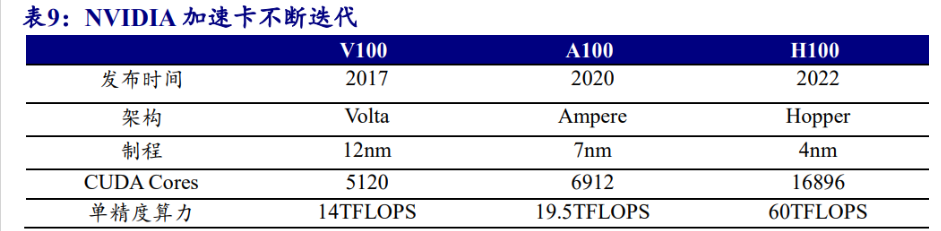

2022年3月22日,NVIDIA 发布了面向高性能计算(HPC)和数据中心的下一 代 Hopper 架构,搭载新一代芯片的首款加速卡被命名为 H100。H100 使用台积电 5nm 定制版本制程(4N)打造,单块芯片包含 800 亿晶体管,同时也是全球首款 PCI-E 5 和 HBM 3 显卡。

2022年3月22日,NVIDIA 发布了面向高性能计算(HPC)和数据中心的下一 代 Hopper 架构,搭载新一代芯片的首款加速卡被命名为 H100。H100 使用台积电 5nm 定制版本制程(4N)打造,单块芯片包含 800 亿晶体管,同时也是全球首款 PCI-E 5 和 HBM 3 显卡。

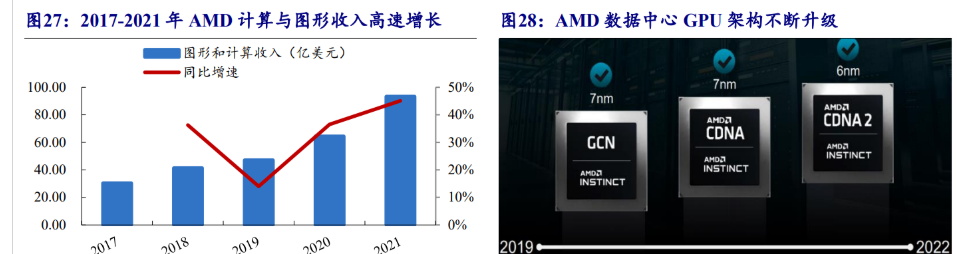

AMD:架构不断迭代,性能优势突出 AMD的 GPU 来源于2006年并购的 ATI 科技。 AMD同时提供独立 GPU 和集成 GPU,其集成 GPU 主要运用在 Ryzen APU、嵌入式、半定制平台中,独立 GPU 分为 Radeon 和 Instinct 系列,主要用于游戏、专业视觉、服务器等应用。 AMD 的数据中心 GPU 业务由 Radeon Instinct 加速器系列、以客户为核心的数据中心解决方案和 ROCm 组成。ROCm 支持 TensorFlow 和 PyTorch 等主要机器学习框架,以帮助用户加速人工智能工作负载。

AMD:架构不断迭代,性能优势突出 AMD的 GPU 来源于2006年并购的 ATI 科技。 AMD同时提供独立 GPU 和集成 GPU,其集成 GPU 主要运用在 Ryzen APU、嵌入式、半定制平台中,独立 GPU 分为 Radeon 和 Instinct 系列,主要用于游戏、专业视觉、服务器等应用。 AMD 的数据中心 GPU 业务由 Radeon Instinct 加速器系列、以客户为核心的数据中心解决方案和 ROCm 组成。ROCm 支持 TensorFlow 和 PyTorch 等主要机器学习框架,以帮助用户加速人工智能工作负载。

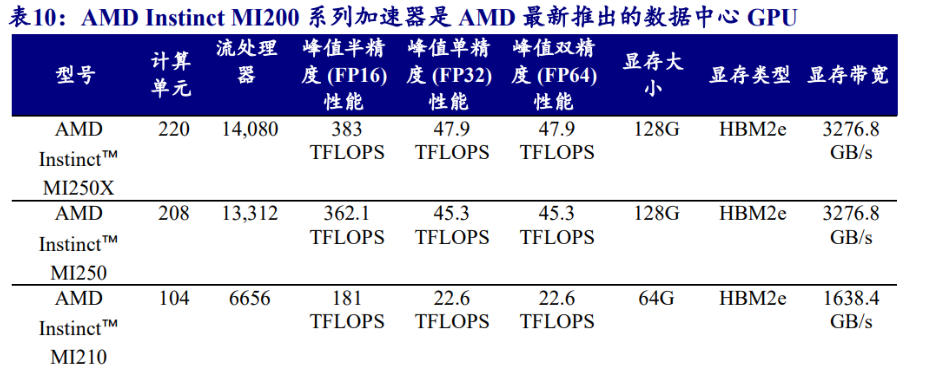

AMD Instinct MI200 系列加速器是 AMD 最新推出的数据中心 GPU,助力包括百亿亿级超级计算系统在内的主流服务器和超级计算机加速探索发现,让科学家能够轻松应对从气候变化到疫苗研究等最紧迫的挑战。

AMD Instinct MI200 系列加速器是 AMD 最新推出的数据中心 GPU,助力包括百亿亿级超级计算系统在内的主流服务器和超级计算机加速探索发现,让科学家能够轻松应对从气候变化到疫苗研究等最紧迫的挑战。

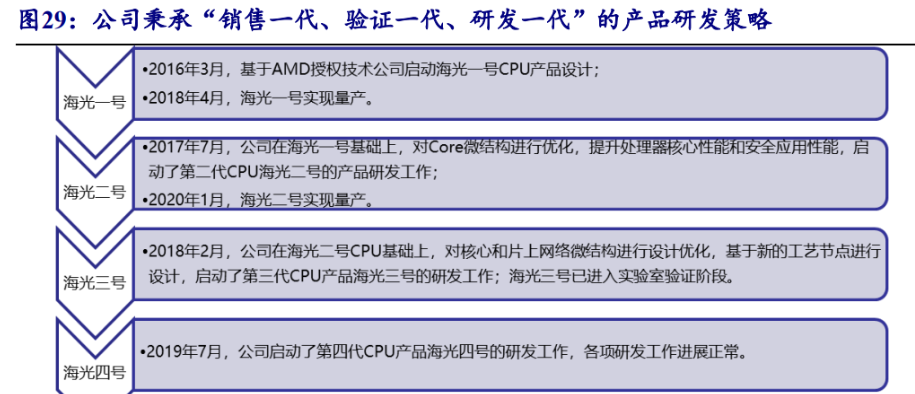

3、海光兼具性能与生态优势,有望在行业信创拔得头筹 3.1、海光CPU兼具性能和生态优势,在行业信创领域份额领先 从海光CPU产品研发迭代角度看,公司秉承“销售一代、验证一代、研发一代”的产品研发策略。 2022年6月,海光发布了新一代高端通用处理器“海光三号”,海光三号系列芯片延续了X86-64位核心架构,最高规格具备32核心64线程,拥有多达128条PCIe4.0通道,支持内存频率提升至3200MHz,与国际主流产品相当。 相比上一代产品,海光三号的整体实测性能提升约45%,在国内同类产品中脱颖而出。

3、海光兼具性能与生态优势,有望在行业信创拔得头筹 3.1、海光CPU兼具性能和生态优势,在行业信创领域份额领先 从海光CPU产品研发迭代角度看,公司秉承“销售一代、验证一代、研发一代”的产品研发策略。 2022年6月,海光发布了新一代高端通用处理器“海光三号”,海光三号系列芯片延续了X86-64位核心架构,最高规格具备32核心64线程,拥有多达128条PCIe4.0通道,支持内存频率提升至3200MHz,与国际主流产品相当。 相比上一代产品,海光三号的整体实测性能提升约45%,在国内同类产品中脱颖而出。

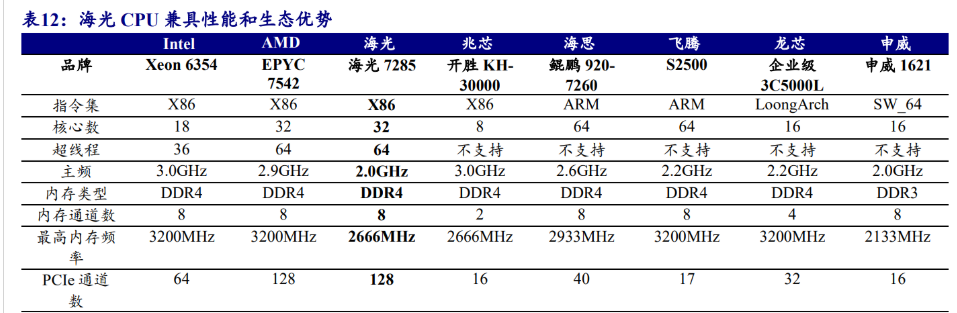

从海光 CPU 应用场景角度看,公司将海光 CPU 产品规划为海光 7000 系列、海光 5000 系列和海光 3000 系列。三个系列产品技术设计同源,处理器核心等具有相似的技术特征。 海光 CPU 兼具性能和生态优势。 (1)性能优势:海光第一代、第二代 CPU 和第一代 DCU 产品的性能均达到了国际同类型主流高端处理器的水平,在国内处于领先地位。 (2)生态优势:海光 CPU 兼容 X86 指令集,处理器性能参数与国际同类型主流处理器产品相当,支持国内外主流操作系统、数据库、虚拟化平台或云计算平台,能够有效兼容目前存在的数百万款基于 X86 指令集的系统软件和应用软件,具有优异的生态系统优势。

从海光 CPU 应用场景角度看,公司将海光 CPU 产品规划为海光 7000 系列、海光 5000 系列和海光 3000 系列。三个系列产品技术设计同源,处理器核心等具有相似的技术特征。 海光 CPU 兼具性能和生态优势。 (1)性能优势:海光第一代、第二代 CPU 和第一代 DCU 产品的性能均达到了国际同类型主流高端处理器的水平,在国内处于领先地位。 (2)生态优势:海光 CPU 兼容 X86 指令集,处理器性能参数与国际同类型主流处理器产品相当,支持国内外主流操作系统、数据库、虚拟化平台或云计算平台,能够有效兼容目前存在的数百万款基于 X86 指令集的系统软件和应用软件,具有优异的生态系统优势。

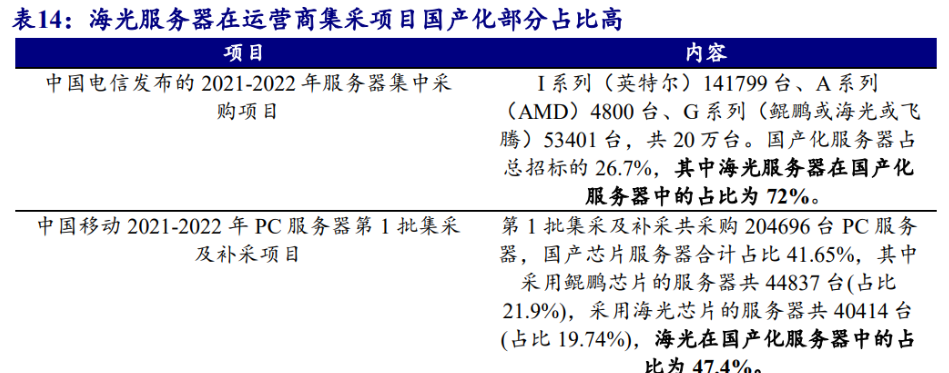

与英特尔的性能对比:公司选取了 Intel 在2020年(与海光 7285 同期)发布的 6 款至强铂金系列产品(能够反映 Intel 2020年发布的主流 CPU 产品的性能水平),与海光 7285 进行性能对比(采用业界国际通用的测试程序 SPEC CPU 2017 测试数据),海光 7285 CPU 的 SPEC CPU 2017的实测性能与国际领先芯片设计企业 Intel 同期发布的主流处理器产品的实测性能总体相当。 海光 CPU 在行业信创市场优势突出。 以运营商领域为例,根据中国电信发布的2021-2022年服务器集中采购项目集中资格预审公告,其中 I 系列(英特尔) 台、A 系列(AMD)4800 台、G 系列(鲲鹏或海光或飞腾)53401 台,共 20 万台。 国产化服务器占总招标的26.7%,其中海光服务器在国产化服务器中的占比为 72%。 中国移动2021-2022年 PC 服务器第 1 批集采及补采项目中,国产化服务器占中招标的 41.65%,其中海光服务器在国产化服务器中的占比达到 47.4%。

与英特尔的性能对比:公司选取了 Intel 在2020年(与海光 7285 同期)发布的 6 款至强铂金系列产品(能够反映 Intel 2020年发布的主流 CPU 产品的性能水平),与海光 7285 进行性能对比(采用业界国际通用的测试程序 SPEC CPU 2017 测试数据),海光 7285 CPU 的 SPEC CPU 2017的实测性能与国际领先芯片设计企业 Intel 同期发布的主流处理器产品的实测性能总体相当。 海光 CPU 在行业信创市场优势突出。 以运营商领域为例,根据中国电信发布的2021-2022年服务器集中采购项目集中资格预审公告,其中 I 系列(英特尔) 台、A 系列(AMD)4800 台、G 系列(鲲鹏或海光或飞腾)53401 台,共 20 万台。 国产化服务器占总招标的26.7%,其中海光服务器在国产化服务器中的占比为 72%。 中国移动2021-2022年 PC 服务器第 1 批集采及补采项目中,国产化服务器占中招标的 41.65%,其中海光服务器在国产化服务器中的占比达到 47.4%。

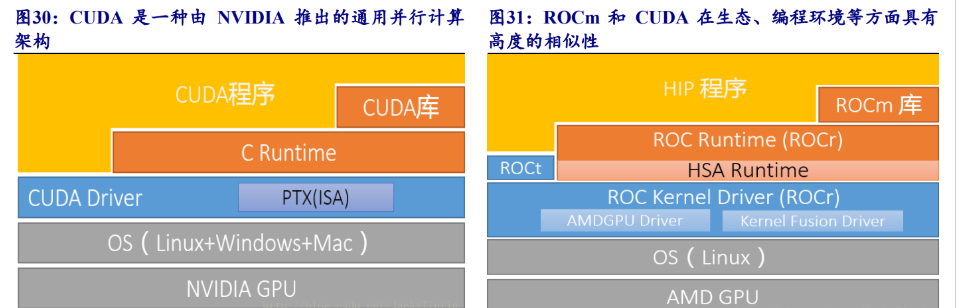

3.2、海光 DCU 兼容通用“类 CUDA”环境,深算一号指标达到国际上 同类型高端产品水平 海光 DCU 属于 GPGPU 的一种,兼容通用的“类 CUDA”环境。CUDA 是一种由 NVIDIA 推出的通用并行计算架构,包含了应用于 NVIDIA GPU 的指令集(ISA)以及 GPU 内部并行计算引擎。 海光 DCU 协处理器全面兼容 ROCm GPU 计算生态,由于 ROCm 和 CUDA 在生态、编程环境等方面具有高度的相似性,CUDA 用户可以以较低代价快速迁移至 ROCm 平台,因此 ROCm 也被称为“类 CUDA”。

3.2、海光 DCU 兼容通用“类 CUDA”环境,深算一号指标达到国际上 同类型高端产品水平 海光 DCU 属于 GPGPU 的一种,兼容通用的“类 CUDA”环境。CUDA 是一种由 NVIDIA 推出的通用并行计算架构,包含了应用于 NVIDIA GPU 的指令集(ISA)以及 GPU 内部并行计算引擎。 海光 DCU 协处理器全面兼容 ROCm GPU 计算生态,由于 ROCm 和 CUDA 在生态、编程环境等方面具有高度的相似性,CUDA 用户可以以较低代价快速迁移至 ROCm 平台,因此 ROCm 也被称为“类 CUDA”。

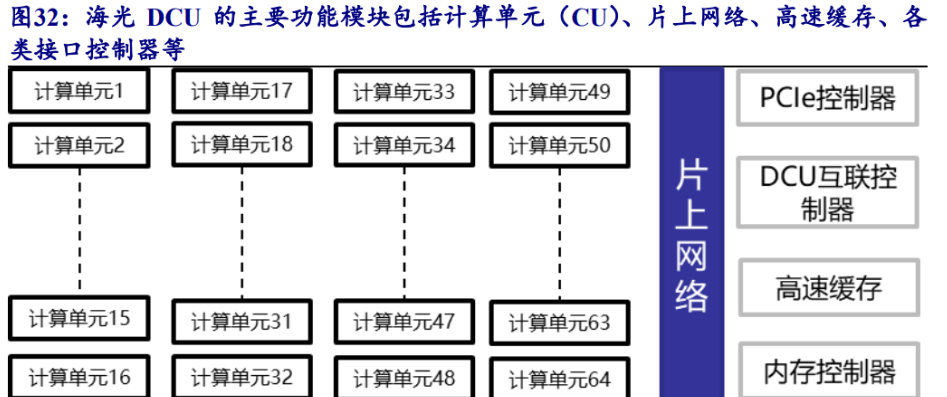

海光 DCU 的构成与 CPU 类似,其结构逻辑相对 CPU 简单,但计算单数量较多。海光 DCU 的主要功能模块包括计算单(CU)、片上网络、高速缓存、各类接口控制器等。

海光 DCU 的构成与 CPU 类似,其结构逻辑相对 CPU 简单,但计算单数量较多。海光 DCU 的主要功能模块包括计算单(CU)、片上网络、高速缓存、各类接口控制器等。

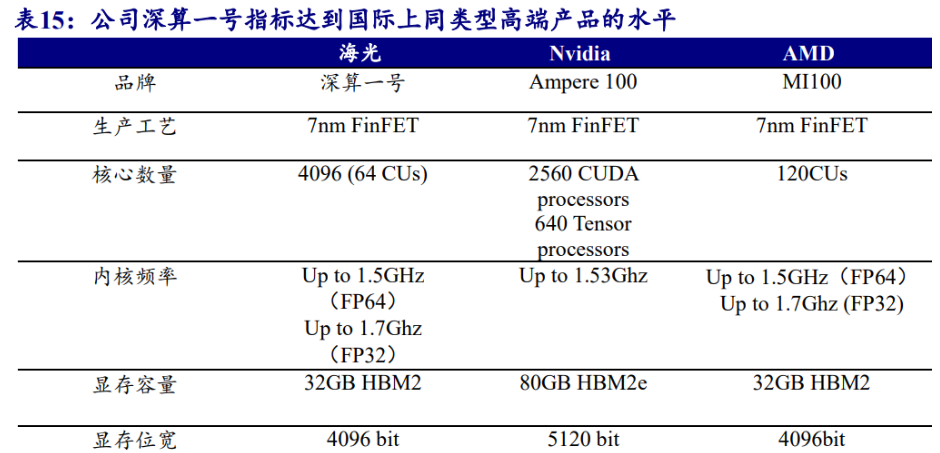

和国际领先 GPU 生产商 NVIDIA 公司高端 GPU 产品(型号为 A100)及 AMD 公司高端 GPU 产品(型号为 MI100)对比,公司深算一号指标达到国际上同类型高端产品的水平。

和国际领先 GPU 生产商 NVIDIA 公司高端 GPU 产品(型号为 A100)及 AMD 公司高端 GPU 产品(型号为 MI100)对比,公司深算一号指标达到国际上同类型高端产品的水平。

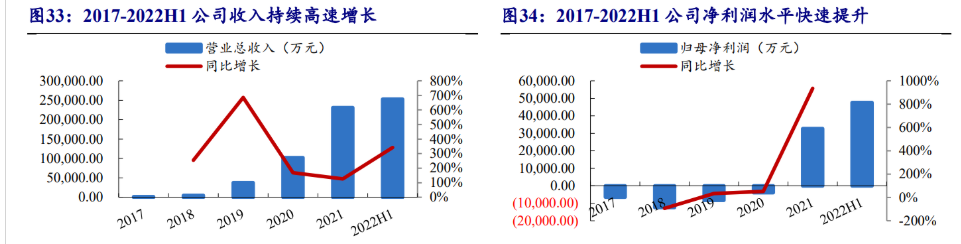

4、业绩高速增长,在手订单充裕,未来发展可期 2017年以来海光信息实现高速发展,2021年首次实现盈利。 2017年以来海光信息收入规模快速增长,公司业务规模保持较快的增长态势的同时,公司运营支出等期间费用占营业收入的比重逐步降低,公司2021年实现整体业绩扭亏为盈,净利润为 3.27 亿。 根据公司招股说明书,海光信息2022年上半年实现营业收入 25.3 亿,同比增长342.75%;实现归母净利润 4.76 亿,同比扭亏为盈。 2022年 1-9 月公司营业收入预计约为 36.70-40.80 亿,同比增长170%至200%;归母净利润预计为 6.10 亿至 7.00 亿,同比增长 392%至 465%;扣非归母净利润预计为 5.60 亿至 6.40 亿,同比增长 591%至 690%。

4、业绩高速增长,在手订单充裕,未来发展可期 2017年以来海光信息实现高速发展,2021年首次实现盈利。 2017年以来海光信息收入规模快速增长,公司业务规模保持较快的增长态势的同时,公司运营支出等期间费用占营业收入的比重逐步降低,公司2021年实现整体业绩扭亏为盈,净利润为 3.27 亿。 根据公司招股说明书,海光信息2022年上半年实现营业收入 25.3 亿,同比增长342.75%;实现归母净利润 4.76 亿,同比扭亏为盈。 2022年 1-9 月公司营业收入预计约为 36.70-40.80 亿,同比增长170%至200%;归母净利润预计为 6.10 亿至 7.00 亿,同比增长 392%至 465%;扣非归母净利润预计为 5.60 亿至 6.40 亿,同比增长 591%至 690%。

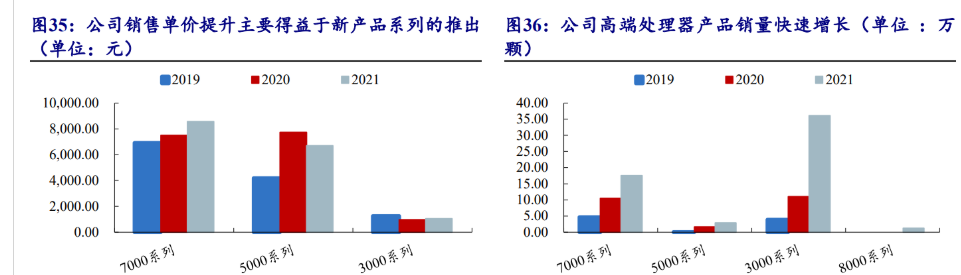

公司收入的快速增长主要得益于公司各系列产品销量的增加及单价的提升。 (1)销售量:得益于海光高端处理器产品已经得到国内行业用户的广泛认可,逐步开拓了浪潮、联想、新华三、同方等国内知名服务器厂商,产品销量快速增长。 (2)销售单价:公司销售单价提升主要得益于新产品系列的推出。 公司 7100 系列产品上市初期定价较高,产品上市后平均单价整体呈现下降趋势,2020年起,公司 7200 系列产品上市,初期价格较高。 2021年起,7200 系列产品随着市场变化,产品单价逐步下降。公司 5000 系列、3000 系列产品整体变动趋势与 7000 系列产品相似。

公司收入的快速增长主要得益于公司各系列产品销量的增加及单价的提升。 (1)销售量:得益于海光高端处理器产品已经得到国内行业用户的广泛认可,逐步开拓了浪潮、联想、新华三、同方等国内知名服务器厂商,产品销量快速增长。 (2)销售单价:公司销售单价提升主要得益于新产品系列的推出。 公司 7100 系列产品上市初期定价较高,产品上市后平均单价整体呈现下降趋势,2020年起,公司 7200 系列产品上市,初期价格较高。 2021年起,7200 系列产品随着市场变化,产品单价逐步下降。公司 5000 系列、3000 系列产品整体变动趋势与 7000 系列产品相似。

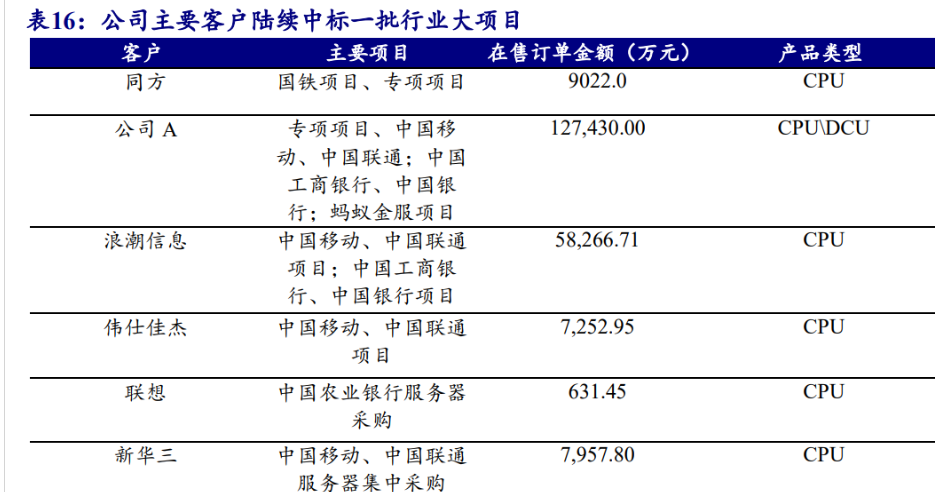

公司在手订单充裕。 海光信息主要客户陆续中标了一批行业大项目,主要包括:中国移动、中国电信、中国联通服务器集中采购;中国工商银行、中国银行、中国农业银行服务器采购;腾讯、蚂蚁金服采购项目;山西大学等数据中心建设项目等,上述行业大项目陆续开始实施,使得海光信息在手订单较为充裕。截止2021年1月31日,海光信息在手订单为21.07亿。

公司在手订单充裕。 海光信息主要客户陆续中标了一批行业大项目,主要包括:中国移动、中国电信、中国联通服务器集中采购;中国工商银行、中国银行、中国农业银行服务器采购;腾讯、蚂蚁金服采购项目;山西大学等数据中心建设项目等,上述行业大项目陆续开始实施,使得海光信息在手订单较为充裕。截止2021年1月31日,海光信息在手订单为21.07亿。

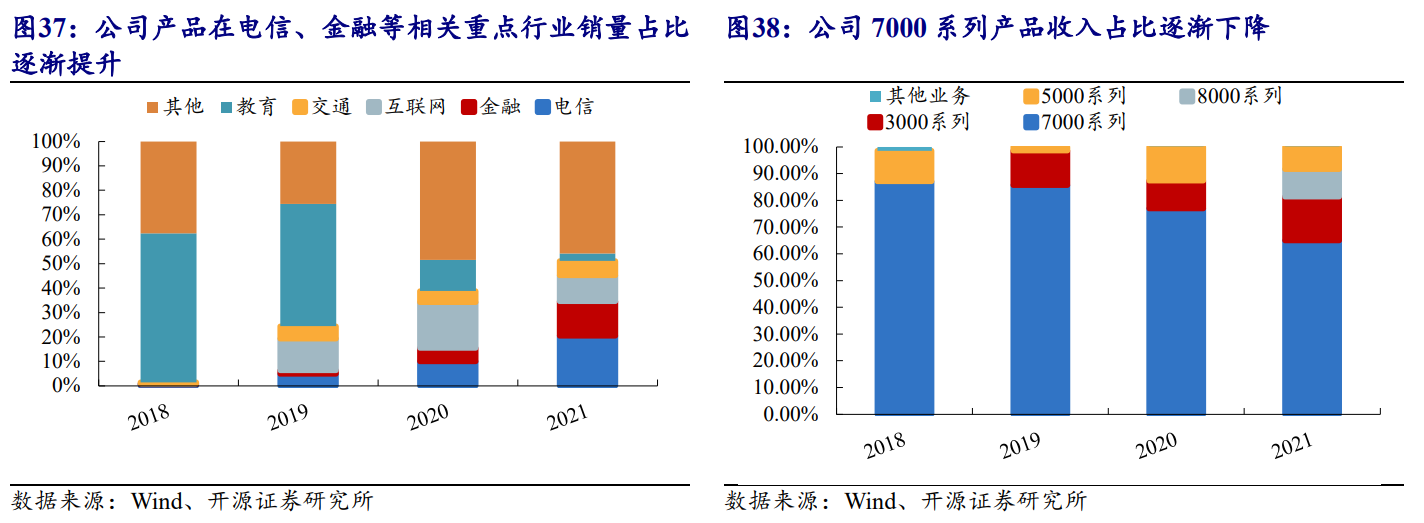

公司产品在电信、金融等相关重点行业销量逐渐提升。 2020年、2021年,公司推出海光二号处理器、深算一号 DCU 处理器,丰富了产品线,加大了市场开拓力度,逐步形成了较为完善的基于海光处理器的产业生态环境。 基于前期电信、金融、互联网等行业对公司产品的测试和认可,在电信运营商集采、金融行业入围等方面市场份额增长较快,公司产品在相关重点行业销量逐渐提升。 公司销售的海光 CPU 产品包括 7000 系列、5000 系列和 3000 系列。 公司销售 CPU 产品以7000系列产品为主,5000 系列 CPU 产品占销售收入比重相对稳定,因市场需求增加,2020年销售占比增长迅速,2021年趋于平稳;3000系列 CPU 产品销售收入占比相对稳定,2021年,随着国内需求环境变化,市场对国产工作站 CPU 需求大幅度增长,2021年销售收入占比较2020年度提升 5.91 个百分点。

公司产品在电信、金融等相关重点行业销量逐渐提升。 2020年、2021年,公司推出海光二号处理器、深算一号 DCU 处理器,丰富了产品线,加大了市场开拓力度,逐步形成了较为完善的基于海光处理器的产业生态环境。 基于前期电信、金融、互联网等行业对公司产品的测试和认可,在电信运营商集采、金融行业入围等方面市场份额增长较快,公司产品在相关重点行业销量逐渐提升。 公司销售的海光 CPU 产品包括 7000 系列、5000 系列和 3000 系列。 公司销售 CPU 产品以7000系列产品为主,5000 系列 CPU 产品占销售收入比重相对稳定,因市场需求增加,2020年销售占比增长迅速,2021年趋于平稳;3000系列 CPU 产品销售收入占比相对稳定,2021年,随着国内需求环境变化,市场对国产工作站 CPU 需求大幅度增长,2021年销售收入占比较2020年度提升 5.91 个百分点。

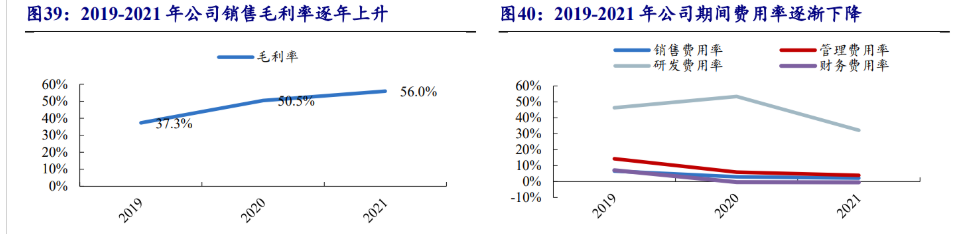

公司毛利率逐年上升,主要原因为: (1)随着公司业务规模的增长,规模效应使得自研无形资产摊销金额占营业收入的比例下降。 (2)毛利较高的海光二号各系列产品占销售收入比重的不断提升。我们认为随着规模效应的显现,未来有进一步提升的空间。 期间费用率逐年下降,主要原因系:公司营业收入增加,但公司加大研发力度,研发费用增幅较大,销售费用、管理费用亦随着公司业务规模的扩大而相应增加,但低于营业收入增长幅度。

公司毛利率逐年上升,主要原因为: (1)随着公司业务规模的增长,规模效应使得自研无形资产摊销金额占营业收入的比例下降。 (2)毛利较高的海光二号各系列产品占销售收入比重的不断提升。我们认为随着规模效应的显现,未来有进一步提升的空间。 期间费用率逐年下降,主要原因系:公司营业收入增加,但公司加大研发力度,研发费用增幅较大,销售费用、管理费用亦随着公司业务规模的扩大而相应增加,但低于营业收入增长幅度。

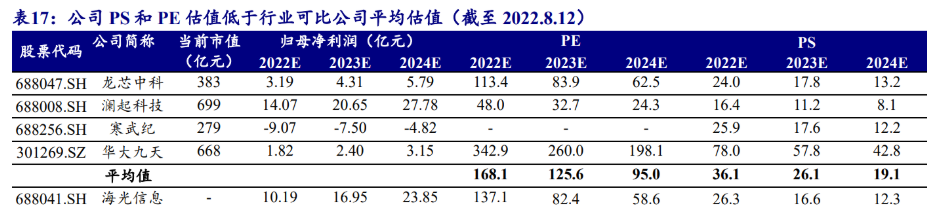

5、盈利预测与估值 5.1、核心假设 收入端: (1)随着信创产业的快速发展,下游需求旺盛,公司7000系列、5000系列、3000系列CPU 产品有望保持高速增长。 我们预计2022-2024年公司7000系列产品收入增速为95.63%、51.73%、28.64%;5000系列产品收入增速为70.32%、39.25%、27.57%;3000系列产品收入增速为81.81%、64.53%、60.98%。 (2)GPGPU市场仍处于快速增长阶段,公司2021年实现小批量生产,2022-2024年有望实现超高速增长。我们预计2022-2024年公司8000系列产品收入增速为480.00%、78.86%、42.79%。 费用端: 预计公司市场投入和研发投入仍将保持快速增长,我们预计公司2022-2024年销售费用率为 2.00%、2.00%、2.00%;管理费用率为3.06%、3.20%、3.00%;研发费用率为27.00%、26.50%、26.00%。 毛利率: 随着规模效应的体现,公司销售毛利率有望实现稳中有升。我们预计公司2022-2024年销售毛利率为 56.29%、57.52%、57.84%。 5.2、盈利预测与估值 一方面公司在 CPU 领域性能和生态优势突出,有望充分受益于行业信创的发展;另一方面,公司新推出 GPU 产品性能比肩国际领先 GPU 生产商,在超算与人工智能领域有望得到广泛应用,实现高速增长。 因此,我们预测公司2022-2024年营业收入为 53.16、84.07、113.41 亿,归母净利润为 10.19、16.95、23.85 亿, EPS 为 0.44、0.73、1.03 /股,当前股价对应 PS 分别为 26.3、16.6、12.3倍,对应 PS 分别为 137.1、82.4、58.6 倍,低于同行业可比公司平均估值,考虑公司在国产 CPU 和 GPU 领域的领先地位。

5、盈利预测与估值 5.1、核心假设 收入端: (1)随着信创产业的快速发展,下游需求旺盛,公司7000系列、5000系列、3000系列CPU 产品有望保持高速增长。 我们预计2022-2024年公司7000系列产品收入增速为95.63%、51.73%、28.64%;5000系列产品收入增速为70.32%、39.25%、27.57%;3000系列产品收入增速为81.81%、64.53%、60.98%。 (2)GPGPU市场仍处于快速增长阶段,公司2021年实现小批量生产,2022-2024年有望实现超高速增长。我们预计2022-2024年公司8000系列产品收入增速为480.00%、78.86%、42.79%。 费用端: 预计公司市场投入和研发投入仍将保持快速增长,我们预计公司2022-2024年销售费用率为 2.00%、2.00%、2.00%;管理费用率为3.06%、3.20%、3.00%;研发费用率为27.00%、26.50%、26.00%。 毛利率: 随着规模效应的体现,公司销售毛利率有望实现稳中有升。我们预计公司2022-2024年销售毛利率为 56.29%、57.52%、57.84%。 5.2、盈利预测与估值 一方面公司在 CPU 领域性能和生态优势突出,有望充分受益于行业信创的发展;另一方面,公司新推出 GPU 产品性能比肩国际领先 GPU 生产商,在超算与人工智能领域有望得到广泛应用,实现高速增长。 因此,我们预测公司2022-2024年营业收入为 53.16、84.07、113.41 亿,归母净利润为 10.19、16.95、23.85 亿, EPS 为 0.44、0.73、1.03 /股,当前股价对应 PS 分别为 26.3、16.6、12.3倍,对应 PS 分别为 137.1、82.4、58.6 倍,低于同行业可比公司平均估值,考虑公司在国产 CPU 和 GPU 领域的领先地位。

6、风险提示 (1)客户集中度较高风险。 2019-2021年公司营业收入分别为37,916.51万、102,197.28万和231,041.53万,公司向前五大客户的销售金额合计占当期营业收入的比例分别为99.12%、92.21%和91.23%,客户集中度较高。一旦上述主要客户出现经营风险,且公司未能及时拓展更多优质客户,公司将面临较大的经营业绩风险。 (2)无法继续使用授权技术或核心技术积累不足的风险。 公司从 AMD 获得了高端处理器的技术授权及相关技术支持,若出现国际政治经济环境重大变化、公司受到美国政府相关部门进一步限制等其他外部原因,导致公司无法继续使用上述 授权技术,或公司对高端处理器设计核心技术掌握不足等情形,导致公司无法对产品实现快速迭代更新,将会对公司生产经营造成较大不利影响。 (3)市场竞争风险。 国内厂商的市场份额与国际龙头企业相比差距较大,公司面临着该领域激烈的市场竞争。未来如公司不能针对市场竞争采取有效的应对措施,及时弥补竞争劣势,公司的竞争地位、市场份额和经营业绩将受到不利影响。 弓中号:搜索老范说股

6、风险提示 (1)客户集中度较高风险。 2019-2021年公司营业收入分别为37,916.51万、102,197.28万和231,041.53万,公司向前五大客户的销售金额合计占当期营业收入的比例分别为99.12%、92.21%和91.23%,客户集中度较高。一旦上述主要客户出现经营风险,且公司未能及时拓展更多优质客户,公司将面临较大的经营业绩风险。 (2)无法继续使用授权技术或核心技术积累不足的风险。 公司从 AMD 获得了高端处理器的技术授权及相关技术支持,若出现国际政治经济环境重大变化、公司受到美国政府相关部门进一步限制等其他外部原因,导致公司无法继续使用上述 授权技术,或公司对高端处理器设计核心技术掌握不足等情形,导致公司无法对产品实现快速迭代更新,将会对公司生产经营造成较大不利影响。 (3)市场竞争风险。 国内厂商的市场份额与国际龙头企业相比差距较大,公司面临着该领域激烈的市场竞争。未来如公司不能针对市场竞争采取有效的应对措施,及时弥补竞争劣势,公司的竞争地位、市场份额和经营业绩将受到不利影响。 弓中号:搜索老范说股

2024最新激活全家桶教程,稳定运行到2099年,请移步至置顶文章:https://sigusoft.com/99576.html

版权声明:本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌侵权/违法违规的内容, 请联系我们举报,一经查实,本站将立刻删除。

文章由激活谷谷主-小谷整理,转载请注明出处:https://sigusoft.com/20443.html